崔蕾: ModelB@nk4.0架构下的五大产品族

- 发布时间:2015-09-24

- 来源:微信号“金融IT圈”

- 大 中 小

- 打印

近日,由神州信息旗下企业神州数码融信软件有限公司主办的“架构预见未来——‘互联网+全能银行’新一代IT应用架构ModelB@nk4.0震撼上市”新闻发布会在京隆重举行。现场,神州数码融信软件有限公司首席行业专家崔蕾为大家带来了ModelB@nk4.0架构下的五大产品族介绍与发展。

神州数码融信软件有限公司首席行业专家 崔蕾

演讲实录

尊敬的来宾、前辈、同仁和媒体朋友,大家好,我是崔蕾,下面由我为大家介绍ModelB@nk4.0架构下的最新产品发展情况。

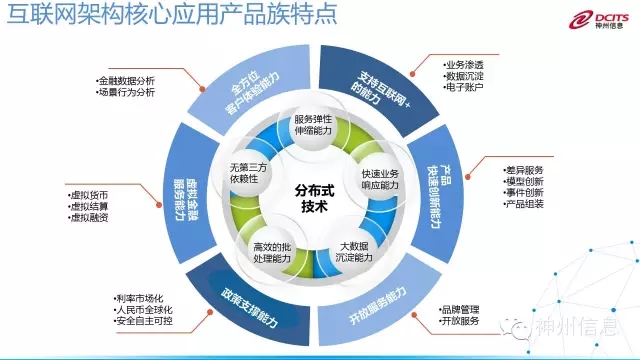

首先,我们看到的是公司最重要的一条产品线——银行核心应用产品族:

银行核心应用产品族

在ModelB@nk4.0架构的指导下,整个核心应用产品族引入了成熟的分布式技术。利用分布式计算能力,银行能够在实时业务处理性能和日中业务处理性能上,完美应对互联网时代的业务瞬息间爆发式增长;并可借助分布式缓存技术以及四核规则引擎技术,进行动态产品创新,应对目前实体金融服务和未来虚拟金融服务的发展。

在整个分布式体系当中,我们还引入了数据存储技术和非结构化数据技术,以帮助银行在核心业务系统中准确沉淀出客户金融行为数据,帮助银行在大数据建设过程中沉淀出足够丰富、足够准确的数据资产。核心业务系统是银行核心应用产品族中的代表产品,借助整个分布式技术体系,我们把核心业务系统由单一系统功能延伸出多平台、专业化的核心应用。这也是我们新一代核心业务系统里最明显的一个特征:双核平台化。

传统核心业务系统是作为一个单一系统存在,它所有的功能都封闭在银行后台处理机制当中,为整个客户提供最基础的金融服务能力。在互联网发展的背景下,银行基础金融服务能力必须伴随互联网所提倡的“分享”和“快速变化”的发展趋势,适应和满足客户的需求。那么,核心业务系统该怎样适应这样一个快速变化和分享的发展形势呢?我们认为,整个核心业务系统未来的发展将根据不同专业化的特点,延伸出不同专业化的平台,而在这些专业化的平台上面,通过不同的应用功能组件组合,可以创造更丰富的金融产品服务能力。

神州数码融信新一代核心业务系统的“平台化”主要分为业务处理平台和会计核算平台。

- 业务处理平台,通过强大产品工厂配置能力,帮助银行把实体金融服务能力、虚拟金融服务能力、开放金融服务能力全方位释放到各种场景下,为客户提供差异化、个性化的金融服务。

- 会计核算平台,把日益丰富的客户行为发生转化为银行需要的、统一多维视角的会计核算模型,用于银行内部的信息管理。

同时,辅助这两个平台的还有运营管理平台。并且,整个核心业务系统与ModelB@nk4.0架构中的客户管理平台和风险额度管理平台协同工作。客户管理平台为核心业务系统提供一体化、全方位720度的客户信息,核心业务系统所产生的金融产品服务可以沉淀最准确的客户金融行为数据,通过这些数据进行实时风险的管控,管控客户的操作风险,以及可能产生的信用风险。所以说平台化是我们新一代核心业务系统发展的重要方向。

我们把核心业务系统定位于银行最根本的、提供金融服务能力的体系,它的角色是负责赚钱养家,因此我们引入了分布式技术体系,让它变得更加强壮,为银行赚取更多的利润,支撑更多业务的发展。除了赚钱养家之外,在高颜值的时代,追求更好的客户体验,也是增强客户黏着度重要的一个发展方向。基于这样的考虑,我们推出了智能网点产品族。它能够让银行“貌美如花”,吸引客户眼球,提升客户体验。

智能网点产品族

神州数码融信和当前最主流的终端厂商,以及兄弟公司神州数码金信一起合作,引入了大量前沿科技,如生物识别技术、影像分析技术等,通过信息流、业务流,把所有银行端末服务流程和产生的数据整合在一起,通过多渠道协同运作、统一的UI设计为银行提供一体化交互式体验服务,这同时也展示了银行的品牌形象。而且,我们还重点引入了O2O交互理念,把线上线下的服务力量整合在一起,通过最新技术,使客户获得一体化无缝交互体验。

在整个智能网点产品体系中,我们通过身份识别、感知客户、智能预约,以及客户差异化服务和产品营销等六大主要功能,来有效串联银行业务处理及相应运营管理上的智能分析一体化工作;通过一体化端末服务,帮助银行增加客户黏着度,帮助客户随时随地感受银行提供的金融产品服务,也帮助银行把金融产品服务在更广泛的、线上线下的服务领域进行相应的延伸。

我们有了一个健壮如牛,赚钱养家的核心业务体系,有了貌美如花的智能网点体系,还需要智能分析的体系,这就是神州数码融信数据智能产品族的定位。

数据智能产品族

该体系能够帮助银行进行全域、多态数据一体化的管理,帮助整合各个专业的交易系统、营销系统所产生的传统结构化数据和非结构化数据,以及流媒体数据,从而建立一体化的数据治理和管理规范体系。同时,通过引入大数据处理技术,在数据当中建立相应的机器学习模型和数据实验室,可帮助银行挖掘数据的价值,让数据产生语言,让数据为业务提供决策分析和引导。同时,通过数据可视化技术和实时交换技术,把产生的数据结果快速传递到各个专业化的服务系统中,可一体化为客户提供动态智能化的业务发生、变化的行为分析和业务决策支撑。

在整个数据智能产品体系中,最重要的是三个平台。

一是大数据管理平台,通过该平台,我们不仅能够把所有传统系统所产生的结构化数据,新的衍生系统产生的非结构化交易行为数据,以及音频视频所产生的流媒体数据统一整合管理起来,并通过一体化的管理为后续数据分析提供相应的元数据支持。

二是大数据分析治理平台,通过该平台处理海量化的数据,通过大数据分析建立相应的数据智能模型,可以帮助银行进行数据价值的发掘。

三是数据交换平台,通过数据交换平台把相应产生的结果实时反馈到各个专业化系统,为后续数据处理提供直接的IT支持。

智能数据产品族可能是一个运筹帷幄的军师,但银行还需要一个决战于沙场,开疆拓土的将军,在ModelB@nk4.0当中承担这个任务的是移动互联产品族。

移动互联产品族

我们将帮助银行在客户范围上进行纵深拓宽,从区域客户向全网客户延伸,从高净值客户向草根客户延伸,从银行客户向跨界其他行业的客户延伸;通过移动互联产品族相应的系统建设,帮助银行在产品业务上实现全面互联网化;在整个客户引流和导流渠道上,帮助银行完成从自身渠道到三方导流,从渠道营销到渠道媒体的变化与发展。

这是移动互联产品族的主体应用,刚才在ModelB@nk4.0介绍当中已经强调了,这个产品族最大的特点就是双平台,包括互联网金融平台,它担负着把银行自身金融产品服务能力释放到互联网端去的重任;还有互联网开放平台,它肩负着把第三方合作伙伴的服务能力引申到银行生态体系当中来,通过和互联网金融服务平台释放的金融服务能力有效整合,创新出新的业务场景,帮助银行拓宽业务服务领域的重任。通过这两个平台的建设,我们希望能够帮助银行在互联网发展时代下取得市场上的竞争优势。

这就是我们四条产品线的主体介绍。除了这四条产品线之外,我们还有一个重要的云计算产品线,这个将后续结合神州信息安全自主可控技术的研究成果进行联合产品发表,到时欢迎各位专家和媒体同仁能够光临指导。

以上就是整个“互联网+全能银行”新一代IT应用架构ModelB@nk4.0下的产品族及新产品的介绍,谢谢大家。

来自金融IT圈(微信号:JinrongIT)

京公网安备11010802043876

京公网安备11010802043876